روایتی از یک دهه تصمیم اشتباه که آینده یک بانک را نابود کرد

به گزارش اقتصاد معاصر؛ اصلیترین منابع درآمدی هر بانکی به طور طبیعی، کسب درآمد از محل تسهیلات پرداختی است. علاوه بر تسهیلات، برخی بانکها سرمایهگذاری مستقیم هم انجام میدهند. سرمایهگذاری مستقیم معمولا در بانکهای تجاری انجام نمیشود؛ اما در ایران به دلیل تقکیک نشدن حوزه فعالیت بانکها، دومین منبع درآمدی بانکهای تجاری هم درآمد حاصل از سرمایهگذاری مستقیم بانک است. سومین منبع درآمد بانک که در ایران سهم اندکی از درآمدهای یک بانک را تشکیل میدهد، درآمد حاصل از ارائه خدمات بانکی است.

در بخش هزینه ها، عمده هزینههای بانک سود سپرده است که به صورت علیالحساب و قبل از کسب درآمد سود سپرده پرداخت میشود. هزینه دیگر بانک هزینههای عملیات بانکی است که شامل هزینه حقوق و مزایای نیروی انسانی، ذخیره مطالبات مشکوک الوصول، ذخیره استهلاکات، ذخیره بابت بازنشستگی نیروی انسانی، هزینه ثابت مانند آب، برق و اجاره است.

وقتی به دلیل رعایت نکردن ضوابط و استانداردهای بانکی، اصل و سود تسهیلات پرداختی بانک وصول نمیشود و سرمایهگذاریهای انجام شده، بازدهی خاصی برای بانک ندارد، بانک با ناترازی در درآمدها و هزینهها مواجه میشود.

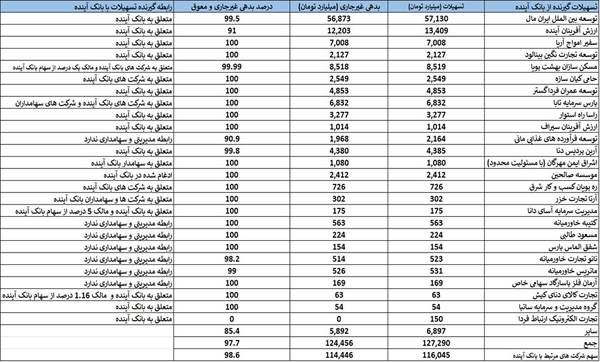

۹۷.۷ درصد از تسهیلات اعطایی بانک آینده معوق شد

این وضعیت دقیقا برای بانک آینده به وجود آمده است. این بانک تسهیلات خود را به خود و اشخاص مرتبط با خودپرداخت کرده و گیرندگان تسهیلات اصل و سود تسهیلات دریافتی را بازپرداخت نکردهاند به طوری که براساس اطلاعات منتشر شده از سوی بانک مرکزی، در پایان سال ۱۴۰۲ از مجموع ۱۲۷ هزار و ۲۹۰ میلیارد تومان تسهیلات کلان پرداختی بانک آینده، ۱۲۴ هزار و ۴۵۶ میلیارد تومان آن (معادل ۹۷.۷ درصد) غیرجاری و معوق شده است.

معوق شدن ۹۷.۷ درصد از تسهیلات یک بانک در نظام بانکی ایران بی سابقه است و به نظر میرسد این میزان معوقات در نظام بانکی جهان کم نظیر و احتمالا بینظیر باشد.

سهم ۴۴ درصدی ایران مال از کل تسهیلات کلان بانک آینده

از مجموع ۱۲۷ هزار و ۲۹۰ میلیارد تومان تسهیلات پرداختی، ۵۷ هزار و ۱۳۰ میلیارد تومان به صورت مستقیم به شرکت توسعه بین الملل ایران مال پرداخت شده است که این میزان معادل ۴۴.۸ درصد از کل تسهیلات اعطایی بانک است. در بخش سرمایه گذاریها هم ۴۲ هزار و ۳۵ میلیارد تومان از سرمایه گذاریهای انجام شده در شرکت توسعه بین الملل ایران مال بوده است.

تنها سرمایه گذاری شرکت توسعه بین الملل ایران مال هم ساخت پروژه ایران مال بوده است که بررسی صورتهای مالی این شرکت نشان میدهد در پایان سال مالی ۱۴۰۲ این شرکت ۱۳۳ میلیارد تومان در بخش درآمد و هزینه عملیاتی زیان کرده است. با احتساب ۲۹۵۹ میلیارد تومان هزینه مالی، در مجموع شرکت توسعه بین الملل ایران مال در پایان سال مالی ۱۴۰۲ رقمی بالغ بر ۲ هزار و ۳۰۱ میلیارد تومان دیگر زیان ثبت کرده است.

در مجموع زیان انباشته شرکت توسعه بین الملل ایران مال در پایان آذر ماه ۱۴۰۲ به ۱۰ هزار و ۴۶۸ میلیارد تومان میرسد و باتوجه به وضعیت این شرکت، معوق شدن تسهیلات پرداختی بانک آینده به این شرکت امری بدیهی است. با این شرایط زیان سازی این شرکت همچنان ادامه دارد.

سایر تسهیلات پرداختی بانک آینده هم در همین وضعیت قرار دارند. به طوری که از مجموع ۱۳ هزار و ۴۰۹ میلیارد تومان تسهیلات پرداختی به شرکت ارزش آفرینان آینده که سهام آن متعلق به بانک آینده است، ۹۱ درصد تسهیلات معوق شده است.

تسهیلات اعطایی به شرکتهای سفیر امواج آریا، توسعه تجارت نگین بینالود، مسکن سازان بهشت پویا، حامی کیان سازه، توسعه عمران گستر فردا، پارس سرمایه تابا، راسا راه استوار، آرتا تجارت خزر، مدیریت سرمایه آسای دنا، کتیبه خاورمیانه، شفق الماس پارس، آرمان فلز پاسارگ اد، تجارت کالای دنای کیش، تقریبا ۱۰۰ درصد تسهیلات دریافتی خود را به بانک بازنگرداندند.

سهم ۹۱.۱ درصدی اشخاص مرتبط از تسهیلات بانک آینده

بررسی ما برای شناسایی تسهیلات اعطایی به اشخاص مرتبط بانک آینده نشان میدهد، از مجموع ۱۲۷ هزار و ۲۹۰ میلیارد تومان تسهیلات اعطایی این بانک، معادل ۱۱۶ هزار و ۴۵ میلیارد تومان به شرکتهای زیرمجموعه پرداخت شده است. البته براساس جدولی که بانک مرکزی برای پرداخت تسهیلات به اشخاص مرتبط منتشر کرده است، سهم اشخاص مرتبط از تسهیلات دریافتی بانک آینده ۱۲۳ هزار و ۲۷۵ میلیارد تومان است؛ بنابراین ۹۱.۱ درصد از تسهیلات بانک آینده که ۹۷.۷ درصد آن معوق شده است، به شرکتهای اشخاص مرتبط و شرکتهای زیرمجموعه بانک آینده پرداخت شده است. به عبارت دیگر بانک آینده، بانکی است برای تامین مالی سهامداران و اشخاص مرتبط.

پرداخت تسهیلات به یک ذینفع واحد ۳۲۹۵ برابر حد مجاز

تسهیلات پرداختی به اشخاص مرتبط، همگی مغایر با آیین نامه پرداخت تسهیلات به اشخاص مرتبط بانک مرکزی مصوب سال ۱۳۹۴ است. براساس ماده ۳ آیین نامه تسهیلات و تعهدات کلان اشخاص مرتبط ابلاغ شده در ۲۵ آبان ۱۳۹۴ مجموع خالص تسهیلات و تعهدات هر شخص مرتبط نباید از سه درصد سرمایه پایه بانک بیشتر شود. همچنین مجموع خالص تسهیلات و تعهدات به (کل) اشخاص مرتبط نباید بیشتر از ۴۰ درصد سرمایه بانک باشد.

سرمایه پایه بانک آینده که همان سرمایه نظارتی است براساس صورت مالی سال ۱۴۰۲ معادل منفی ۳۵۲ هزار میلیارد تومان است و اساسا در چنین شرایطی بانک نمیتواند تسهیلات پرداخت کند. اما با اغماض بر این مساله، سرمایه پایه بانک را معادل سرمایه ثبت شده که ۱۶۰۰ میلیارد تومان است در نظر میگیریم.

اعطای تسهیلات به اشخاص مرتبط ۱۹۲ برابر حد مجاز

با میزان ۱۶۰۰ میلیارد تومانی سرمایه، بانک به همه شرکتهای متعلق به خود ازجمله شرکت توسعه بین الملل ایران مال، فقط میتوانست ۴۸ میلیارد تومان تسهیلات بدهد و به همه اشخاص مرتبط با خود فقط اجازه پرداخت ۶۴۰ میلیارد تومان را داشت، اما هیات مدیره وقت بانک آینده در دهه ۹۰ با نقض آشکار این مصوبه شورای پول و اعتبار، فقط به شرکت توسعه بین الملل ایران مال ۵۷ هزار و ۱۳۰ میلیارد تومان تسهیلات پرداخت کرده که ۱۱۹۰ برابر حد مجاز پرداخت تسهیلات به دینفع واحد است.

اگر همه شرکتهای زیرمجموعه بانک آینده را که سهامدار عمده آن گروه بانک آینده باشند را ذینفع واحد درنظر بگیریم، بانک آینده به یک ذینفع واحد که از قضا آن ذینفع خودش است، ۱۱۴ هزار و ۹۸۵ میلیارد تومان تسهیلات پرداخت کرده است. این میزان تسهیلات به یک ذینفع واحد معادل ۳۲۹۵ برابر حد مجاز پرداخت تسهیلات به ذینفع واحد است.

در حوزه اشخاص مرتبط هم که بانک آینده در بهترین حالت ممکن و با اغماض فراوان، اجازه ۶۴۰ میلیارد تومان تسهیلات را داشته است، ۱۸۱ برابر حد مجاز تسهیلات داده است. البته در صورتی که تسهیلات اعطایی این بانک به اشخاص مرتبط را معادل عدد اعلامی بانک مرکزی که ۱۲۳ هزار و ۲۷۵ میلیارد تومان است قرار دهیم، بانک آینده در واقع ۱۹۲.۶ برابر حد مجاز به اشخاص مرتبط با خود تسهیلات داده است.

تجمیع تسهیلات به تعداد افرادی محدود که اتفاقا از نظر اعتباری صلاحیت دریافت این تسهیلات را نداشتند و سرمایه گذاری آن در بخشهایی که هیچ بازدهیای ندارد، عامل اصلی زیان ده شدن و ناترازی بانک آینده بوده است. در این روش تسهیلات دهی، در صورت بروز مشکل در یک یا چند مورد تسهیلات پرداختی، کل بانک با چالش مواجه میشود و به همین دلیل در نظام بانکداری قوانینی برای کاهش ریسک وضع میشود. مقرراتی مشابه مقررات بانکداری در دنیا در ایران هم وضع شده است، اما برخی بانکها اهمیتی به این مقررات نداده و اهداف رانتی و غیرقانونی خود را دنبال کردند.

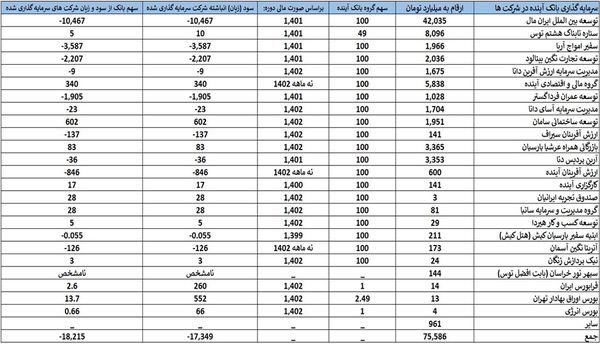

سرنوشت تلخ ۷۵ هزار میلیارد تومان سرمایه گذاری با ثبت ۱۸ هزار میلیارد تومان زیان دیگر

همانطور که در ابتدا اشاره شد، یکی دیگر از منابع درآمدی بانکها در ایران، درآمد حاصل از سرمایه گذاریهای مستقیم بانک است. صورت مالی بانک آینده نشان میدهد این بانک ۷۵ هزار و ۵۸۶ میلیارد تومان سرمایه گذاری مستقیم انجام داده است که البته براساس اعلام حسابرس، ۶۴ هزار میلیارد تومان این رقم تبدیل تسهیلات اعطایی به سرمایه گذاری بوده است که از مسیر تملک سهام انجام شده است.

بررسی وضعیت شرکتهایی که این ۷۵ هزار میلیارد تومان سرمایه گذاری در آنها انجام شده نشان میدهد، اغلب این شرکتها یا زیان ده هستند و یا توان تامین سودها بسیار کمتر از سرمایه گذاری انجام شده است. به عنوان مثال با وجود اینکه از مجموع ۷۵.۵ هزار میلیارد تومان سرمایه گذاری انجام شده ۴۲ هزار و ۳۵ میلیارد تومان آن در شرکت توسعه بین الملل ایران مال انجام شده است، این شرکت در پایان سال مالی ۱۴۰۲ با زیان انباشته ۱۰ هزار و ۴۶۷ میلیارد تومانی مواجه شده است.

درواقع با وجود اینکه از مجموع ۲۰۳ هزار میلیارد تومان تسهیلات و سرمایه گذاری بانک، بیش از ۹۹ هزار میلیارد تومان (۴۸.۸ درصد) نه تنها سودی از محل ایران مال عاید بانک آینده نشده، بلکه ۱۰ هزار و ۴۶۷ میلیارد تومان هم زیان به مجموع زیانهای گروه بانک آینده اضافه کرده است.

همچنین شرکت ستاره تابناک هشتم توس هم با وجود سرمایهگذاری مستقیم ۸ هزار و ۹۶ میلیارد تومانی بانک آینده و سهم ۴۹ درصدی این بانک از کل سهام آن، در ترازنامه خود فقط ۱۰ میلیارد تومان سود شناسایی کرده است.

علاوه بر این، شرکتهایی مانند، سفیر امواج آریا، توسعه تجارت نگین بینالود، مدیریت سرمایه ارزش آفرین دانا و توسعه عمران گستر فردا با وجود تسهیلات دهی و سرمایه گذاری گسترده بانک آینده در آنها و سهم ۱۰۰ درصدی گروه بانک آینده در آنه ا، به ترتیب، زیانهای انباشتهای در ارقام ۳ هزار و ۵۸۷ میلیارد تومان، ۲ هزار و ۲۰۷ میلیارد تومان، ۹ میلیارد تومان و هزار و ۹۰۵ میلیارد تومان به وجود آورده است.

درمجموع وضعیت شرکتهایی که بانک آینده در آنها سرمایه گذاری کرده اند نشان میدهد سهم گروه بانک آینده از سود و زیان انباشته شرکتهای سرمایه گذاری شده منفی ۱۸ هزار و ۲۱۵ میلیارد تومان است. به عبارت دیگر، نتیجه سرمایه گذاری ۷۵ هزار و ۵۸۶ میلیارد تومانی بانک آینده ایجاد ۱۸ هزار و ۲۱۵ میلیارد تومان زیان دیگر برای گروه بانک آینده بوده است؛ بنابراین بانک آینده نمیتواند از دومین منبع درآمدی خود که درآمد حاصل از سرمایه گذاری مستقیم است، سود به دست بیاورد و هزینههای خود را پوشش دهد.

زیان ۳۲۴ هزار میلیارد تومانی در صورتهای مالی بانک نتیجه تسهیلات معوق و سرمایه گذاریهای بدون بازده، اما در بخش هزینه ها، همانطور که در ابتدا عنوان شد، بانک باید سود سپرده و هزینههای جاری بانک و شرکتها را تامین کند. در بخش سپرده ها، بانک باید روزانه به سپردههای مدت دار خود سود بدهد. این سود با وجود اینکه به صورت علی الحساب واریز میشود، اما در عمل قطعی است و بانک به دلیل نگرانی از خروج سپرده هیچگاه نرخهای سود سپرده خود را از متوسط نظام بانکی کمتر نمیکند؛ بنابراین هزینه سود سپرده باید به حساب سپرده گذاران واریز شود.

عدم وصول اصل و سود تسهیلات بانکی با معوق شدن ۹۷.۷ درصد از تسهیلات اعطایی و عدم امکان کسب سود از سرمایه گذاریهای انجام شده، بانک آینده را به مرحلهای رسانده که امکان برقراری تناسب بین درآمد و هزینه را ندارد.

به تدریج و با حسابرسی دقیق صورتهای مالی بانک آینده، فاصله شدید بین درآمد بانک و هزینههای بانک آشکار شد و به همین دلیل زیان سالانه بانک هر سال روندی افزایشی به خود گرفت. زیان سالانه بانک آینده ۱۱ هزار و ۱۵۸ میلیارد تومان در سال ۹۷ به ۱۷ هزار و ۱۹۵ میلیارد تومان در سال ۹۸ رسید و در سال ۹۹ میزان زیان در آن سال ۳۵ هزار و ۳۴۷ میلیارد تومان شد. رشد زیان دهی بانک آینده در سال ۱۴۰۰ متوقف نشد و با ۳۱ درصد رشد به ۴۶ هزار و ۴۸۶ میلیارد تومان افزایش یافت.

با توجه به عدم تحول در ساختار مالی بانک آینده (وصول نشدن مطالبات معوق و عدم تغییر در وضعیت سرمایه گذاریها) و همچنین افزایش نرخ سود بانکی در سال ۱۴۰۱، زیان ایجاد شده در سال ۱۴۰۱ جهش ۵۷.۶ درصدی پیدا کرد و به ۷۳ هزار و ۲۹۴ میلیارد تومان رسید. در سال ۱۴۰۲ هم همان مسیر طی شد و ۱۰۷ هزار و ۷۸۸ میلیارد تومان به زیان بانک افزوده شد و درنهایت زیان انباشته بانک در پایان سال گذشته به ۳۲۶ هزار ۴۵۶ میلیارد تومان افزایش یافت.

عمده این زیانها ناشی از نبود درآمد حاصل از تسهیلات اعطایی و سرمایه گذاریها و در مقابل پرداخت سود سپرده است.

ریشه زیان بانک آینده در تصمیمات اشتباه دهه ۹۰

همانطور که در ابتدا ذکر شد، تناسب داشتن یا نداشتن بین درآمد حاصل از تسهیلات اعطایی و سرمایه گذاریها با هزینههای بانک که عمدهترین آن سود علی الحساب سپردههای بانکی است، مهمترین عامل سوده بودن یا زیان ده بودن یک بانک به عبارت دیگر، مهمترین عامل ناترازی یک بانک است و متاسفانه بانک آینده به دلیل تناسب نداشتن بین درآمد تسهیلات و سرمایه گذاری با هزینه سود سپرده و سایر هزینههای بانک، هر ماه و فصل و هر سال در حال تشدید ناترازی و زیان دهی است.

با توجه به سابقه پروژههایی که از محل این تسهیلات و سرمایه گذاریها اجرا شده، مانند ایران مال، فرمانیه مال و مشهد مال، تصمیم به پرداخت این تسهیلات از چندین سال قبل و در طول نیمه اول دهه ۹۰ اتخاذ و انجام شده است. در واقع این تسهیلات در زمانی پرداخت شده که هیات مدیره بانک توسط سهامدار تعیین میشد. مدیرعامل بانک آینده از سال ۱۳۹۱ تا اواخر ۱۳۹۸ جلال رسول اف بود که سهامدار آن را تعیین میکرد.

در آن دوره بود که پروژههای بی بازده و بسیار بزرگی مانند ایران مال، فرمانیه مال، هتل روتانا، مشهد مال و شرکتهای تودرتوی متعددی برای تامین مالی سهامداران در قالب شرکتهای زیرمجموعه ایجاد شد و همین اقدامات موجب برکناری هیات مدیره مذکور اواخر سال ۹۸ شد. اما آثار آن اقدامات همچنان باقی مانده است. در کنار زیان دهی گسترده و مستمر بانک آینده، روند اضافه برداشت بانک از منابع بانک مرکزی هر سال بیشتر شده است و این اتفاقات در همان سالهای دهه ۹۰ برای قابل پیش بینی بود. در آن دوران وقتی اقدامات بانک آینده نقد میشد، پاسخ این بود که چه اشکالی دارد که این بانک بالاترین سود را به سپرده گذاران میدهد و درآمد خوبی داشته باشد؟ در حالی که کسانی که با اصول بانکداری آشنا بودند میدانستد استمرار چنین شرایطی ممکن نیست.

دو راه پیش روی بانک آینده

برای جلوگیری از استمرار این روند، چند راه حل وجود دارد؟ یک راه، وصول مطالبات معوق و تبدیل داراییهای بدون بازده به منابع نقد با فروش این داراییهاست. اما باتوجه به اینکه عمده تسهیلات اعطایی به شرکتهای خود بانک و سهامداران بانک آینده بوده و وضعیت شرکتهای آنها به هیچ وجه مناسب نیست، امکان وصول مطالبات معوق فعلا وجود ندارد. در بخش فروش دارایی، به دلیل بزرگ بودن اندازه اغلب داراییها و همچنین نداشتن توجیه اقتصادی برای خرید این داراییها توسط صاحبان سرمایه، امکان فروش اغلب این داراییها در کوتاه مدت بسیار بعید و در بلندمدت بسیار سخت به نظر میرسد.

اما مسیر دوم که معمولا برای نجات بانک از این روش استفاده میشود، افزایش سرمایه نقدی بانک است. به نظر میرسد برای حل مشکلات بانک آینده سرمایه بانک باید به روش پذیره نویسی و افزایش تعداد سهامداران یا آورده سهامداران فعلی (البته با رعایت ضوابط ماده ۵ قانون اجرای سیاستهای کلی اصل ۴۴ قانون اساسی) افزایش یابد. اما این سرمایه نقدی نباید در سطح ۵ هزار و ۱۰ هزار و ۲۰ هزار میلیارد تومان باشد بلکه بانک آینده نیازمند حداقل ۲۰۰ هزار میلیارد تومان آورده نقدی است تا بتواند در یک دوره زمانی ۵ تا ۱۰ سال به بانکی استاندارد و تراز تبدیل شود.

باتوجه به توضیحات و مستندات ارائه شده در این گزارش، تغییر هیات مدیره بانک نمیتواند نقش خاصی را در جلوگیری از استمرار زیان دهی بانک آینده ایفا کند چراکه مدیریت جدید وارث یک ناترازی شدید و منابعی است که در سالهای گذشته توسط هیات مدیره اسبق بانک در قالب تسهیلات و سرمایه گذاری از بانک خارج شده، اما سودی از محل آنها به بانک وارد نمیشود. در چنین شرایطی متخصصترین و حرفه ایترین بانکداران جهان را هم به عنوان هیات مدیره بانک آینده منصوب کنید، تحول مثبتی و قابل توجهی در این بانک رخ نخواهد داد.